Hoạt động tín dụng tiêu dùng được thực hiện dưới dạng các khoản vay để mua tài sản như xe máy, máy tính, điện thoại,... Những khoản vay này chủ yếu là món nhỏ, giá trị từ vài triệu đồng đến vài chục triệu đồng, các ngân hàng thương mại thường không cho vay.

Với thủ tục vay nhanh gọn, không yêu cầu phải chứng minh tài chính, thời gian giải ngân nhanh, nên ngày càng thu hút được số lượng lớn khách hàng tham gia.

Tuy nhiên, do điều kiện vay của các công ty tài chính tiêu dùng rất dễ dãi nên nhiều người không có khả năng trả nợ vẫn nhắm mắt ký bừa, dẫn tới rủi ro rất cao. Chỉ vì chỉ chậm trả nợ, hoặc trả sai hẹn, là bị nhân viên công ty này đòi nợ theo kiểu hăm dọa.

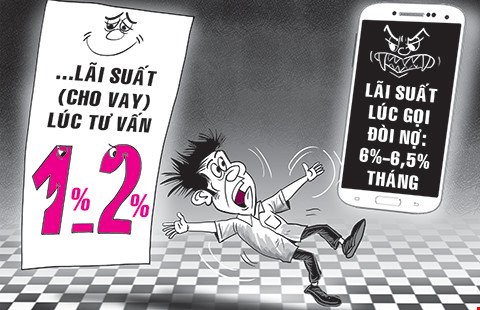

Biếm họa về cho vay với lãi suất cắt cổ

Chị Nguyễn Thu Trang, sống tại đường Huỳnh Văn Bánh, quận Phú Nhuận, TP.HCM, kể, năm trước chồng chị có vay 12 triệu của một công ty cho vay tài chính tại quận 3 để mua chiếc điện thoại thông minh, với lãi suất lên tới 70%/năm. Khi mua, công ty tài chính đã bắt phải mua bảo hiểm khoản vay. Anh trả đều đặn được 4 kỳ thì không còn khả năng thanh toán và trốn tránh.

Công ty này, sau đó đã đến nhà, ép chị ký vào giấy trả nợ thay cho chồng. Từ đó, không chỉ có chị mà cả con chị, liên tục bị người của công ty tài chính gọi đòi nợ. Mỗi ngày, chị nhận được cả chục cuộc gọi, với lời lẽ rất phản cảm và mang tính hăm dọa. Thậm chí, có hôm chị nhận được 17 cuộc gọi và 20 tin nhắn đe dọa , suốt từ 6h sáng cho tới tận 10h đêm, vô cùng mệt mỏi và hoảng loạn, chị Trang cho biết.

Không ít khách hàng đã phải gửi đơn kêu cứu vì bị nhân viên công ty tài chính đòi nợ theo kiểu hăm dọa như trên. Ngay cả người thân của họ cũng liên tục bị làm phiền.

Chị Nguyễn Thu Vịnh, một tiểu thương tại chợ Ngã Tư Sở (Hà Nội) nói rằng, năm 2013, chị có vay của công ty tài chính khoản tiền 15 triệu đồng. Thời điểm vay là cuối tháng. Vậy nhưng cứ đến ngày 20 hàng tháng chị đã bị nhân viên công ty này thúc nợ, với những lời lẽ bặm trợn. Khi không liên lạc được với chị thì gọi điện liên tục cho người quen và gọi về nhà.

Tìm hiểu ra chị Vịnh mới biết, nhân viên này cứ căn cứ vào hợp đồng đã thanh lý xong của chị trước đây để đòi. Khi nhận điện thoại, nhân viên cũng không thèm nghe chị giải thích, "phun" ra một tràng những lời khó nghe rồi cúp máy. Vô cùng bức xúc, chị đã 2 lần lên công ty đòi gặp lãnh đạo nhưng không được. Hợp đồng chị ký 12 tháng, tổng số tiền phả trả lên đến trên 24 triệu đồng (gồm cả khoản bảo hiểm khoản vay). Như vậy, tính sơ sơ lãi suất cũng tới 80%/năm.

Hậu quả nghiêm trọng

Số liệu của Cục Quản lý cạnh tranh (Bộ Công Thương) cho thấy, có 80% khiếu nại trong lĩnh vực tài chính, ngân hàng gửi về Cục thời gian qua liên quan đến tín dụng tiêu dùng, đặc biệt là hiện tượng đòi nợ phản cảm. Cá biệt, có trường hợp không quen biết khách hàng của công ty tài chính nhưng vẫn bị nhân viên khủng bố tin nhắn, điện thoại đòi nợ.

Cho vay tín dụng tiêu dùng ở Việt Nam đang xâm phạm nghiêm trọng quyền lợi của khách hàng.

Thị trường Việt Nam được đánh giá rất tiềm năng về tín dụng tiêu dùng. Năm 2016, quy mô toàn thị trường đã vượt hơn 10 tỷ USD, nhiều công ty tài chính đang có mức lợi nhuận rất cao, lên tới 40-45%/năm.

Sự hấp dẫn của thị trường tài chính tiêu dùng đang lôi cuốn nhiều DN tham gia. Tuy nhiên, cách đòi nợ phản cảm của các công ty tài chính đã để lại ấn tượng xấu về hoạt động kinh doanh này.

Chuyên gia kinh tế Phạm Nam Kim cho rằng, cho vay tín dụng tiêu dùng ở Việt Nam đang xâm phạm nghiêm trọng quyền lợi của khách hàng. Việc các công ty tài chính giao trách nhiệm thu hồi nợ cho nhân viên, và quy định nếu họ không thu hồi được sẽ bị trừ lương, thưởng, khiến việc đòi nợ theo kiểu xã hội đen là khó tránh khỏi.

Các tranh chấp về tín dụng tiêu dùng mặc dù giá trị không cao, nhưng đang để lại hậu quả nghiêm trọng tới tài chính, danh dự và sức khỏe của người tiêu dùng, đồng thời ảnh hưởng tiêu cực tới sự phát triển bền vững của thị trường tín dụng tiêu dùng tại Việt Nam, ông Phạm Nam Kim nhận xét.

Để ngăn chặn hành vi đòi nợ phản cảm, trong Thông tư 43 vừa ban hành, Ngân hàng Nhà nước đã đưa ra quy định về việc thu hồi nợ phải phù hợp với đặc thù của khách hàng và quy định của pháp luật. Trong đó, thời gian nhắc nợ do các bên thỏa thuận trong hợp đồng, nhưng phải trong khoảng từ 7h đến 21h và không bao gồm biện pháp đe dọa đối với khách hàng.

Tuy nhiên, theo Luật sư Trương Thanh Đức, Công ty luật Basico, tại nhiều quốc gia, quy định về vấn đề này rất chặt chẽ, chẳng hạn như 1 ngày chỉ được gọi bao nhiêu cuộc điện thoại, lời nói phải đúng mực,... và có chế tài đi kèm để dễ dàng xử phạt người vi phạm.

Tại Việt Nam quy định trên vẫn chưa chặt chẽ, và giống như quy định dành cho các DN hoạt động trong lĩnh vực đòi nợ, đã được ban hành. Không có chế tài đi kèm, khách hàng bị xúc phạm có khiếu kiện, các công ty tài chính vẫn không phải chịu trách nhiệm gì, còn nhân viên đòi nợ chỉ xin lỗi là xong, khi đó, việc ngăn ngừa các hành vi trên sẽ không đem lại hiệu quả.

Tác giả bài viết: Trần Thủy

Nguồn tin: