Tập đoàn Masan: 'Tay chơi' M&A không ngại dốc hầu bao

- 14:47 18-10-2024

- In ra

- Đóng cửa sổ này

|

|

Đầu tháng 9 vừa qua, CTCP Tập đoàn Masan (mã chứng khoán MSN) công bố thông tin về việc đạt thỏa thuận chuyển nhượng cổ phần với SK Group. Theo đó, SK Group sẽ chuyển nhượng 7,1% cổ phần WinCommerce (WCM) cho Masan với giá 200 triệu USD. SK Group và Masan cũng thống nhất gia hạn thời gian thực hiện quyền chọn bán của SK Group với Masan thêm tối đa 5 năm. Masan sẽ nhận quyền mua số cổ phần còn lại của SK Group tại WCM trong tương lai với giá gốc SK đã đầu tư.

SK Group là tập đoàn kinh tế đa ngành nghề lớn tại Hàn Quốc. Doanh nghiệp này bắt đầu đầu tư vào Masan từ năm 2018, với việc nắm giữ cả cổ phần ở MSN và các công ty con WinCommerce, The CrownX. Với WinCommerce, SK đã chi 410 triệu USD để mua 16,3% cổ phần của đơn vị vận hành chuỗi siêu thị WinMart+/WiN.

WinMart+/WiN là thương vụ M&A đình đám của Masan vào cuối năm 2019 và cũng là mảnh ghép quan trọng để doanh nghiệp hoàn thiện hệ sinh thái tiêu dùng. Đây vốn là chuỗi siêu thị mini do Tập đoàn Vingroup phát triển từ năm 2014, với tên gọi ban đầu là Vinmart và Vinmart+. Ngay khi mới hoạt động, chuỗi đã chiếm lĩnh thị phần phân phối lớn nhất với gần 3.000 cửa hàng trên khắp cả nước; tuy nhiên lại là một “cỗ máy đốt tiền” khi liên tục lỗ, con số lên tới hàng nghìn tỷ đồng mỗi năm.

Số tiền mà Masan bỏ ra cho thương vụ mua lại chuỗi siêu thị không được tiết lộ cụ thể. Tuy nhiên theo báo cáo tài chính năm 2019 của Vingroup, tập đoàn này ghi nhận khoản lãi từ giao dịch chuyển nhượng Công ty VCM (đơn vị sở hữu VinCommerce và VinEco) là hơn 8.500 tỷ đồng.

Cơ hội và thách thức khi mở rộng

Masan được sáng lập bởi doanh nhân Nguyễn Đăng Quang, từng là một trong những gương mặt tiêu biểu của thế hệ du học sinh Đông Âu thời kỳ 1980-1990. Khởi nghiệp từ việc buôn bán mỳ gói tại Nga, ông đã từng bước gây dựng Masan thành hệ sinh thái tiêu dùng với đầy đủ các mảnh ghép như hiện nay.

Ngoài giao dịch nổi tiếng với Vingroup, Tập đoàn Masan cũng thực hiện nhiều thương vụ M&A với mức chi “không tiếc tay”. Năm 2011, Masan thâu tóm Vinacafé Biên Hòa với định giá doanh nghiệp này gấp 10 lần lợi nhuận sau thuế năm 2011. Năm 2013, khi có ý định lấn sân vào lĩnh vực nước giải khát, doanh nghiệp chi tới 85.000 đồng cho một cổ phần để thâu tóm Nước khoáng Vĩnh Hảo, tương đương định giá ở mức gần 700 tỷ đồng, gấp hơn 50 lần lợi nhuận sau thuế năm 2012.

Năm 2020, công ty thành viên của Masan hoàn tất mua vào 52% cổ phần của Bột giặt Net (mã NET) với mức giá trung bình 48.000 đồng/cp, tương ứng số tiền chi ra là khoảng 560 tỷ đồng. Mức giá này cũng cao hơn giá giao dịch của NET trên sàn khi đó.

Năm 2021, Masan mua lại 20% cổ phần Phúc Long với mức giá 15 triệu USD (340 tỷ đồng), tương đương với việc định giá công ty là 75 triệu USD. Tháng 1/2022, doanh nghiệp tiếp tục mua 31% cổ phần Phúc Long với giá 110 triệu USD (2.500 tỷ đồng). Như vậy chỉ sau 6 tháng, Masan đã định giá Phúc Long cao gấp 4,7 lần, tương đương 355 triệu USD. Với một công ty trong ngành giải khát trung bình thì P/E (giá cổ phiếu chia cho lợi nhuận mỗi năm) là 25-30x. Nhưng với định giá trên, P/E của Phúc Long lên tới 250 lần.

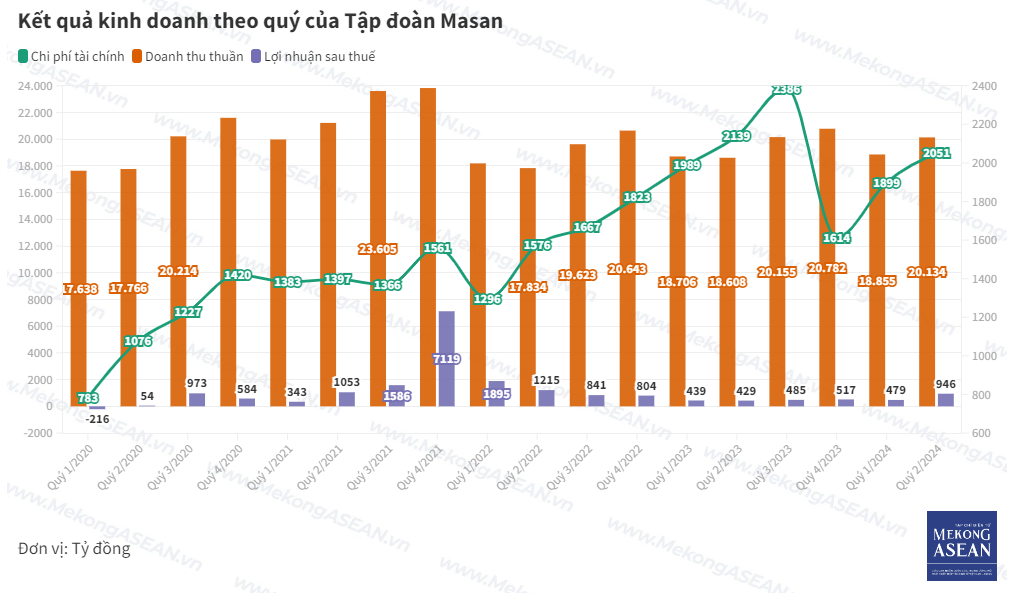

Việc mạnh tay chi tiền M&A giúp hệ sinh thái tiêu dùng của Masan ngày càng dày hơn, đồng thời cũng nhanh chóng mở rộng quy mô doanh nghiệp. Sau khi sở hữu WinCommerce, tổng tài sản của Masan cuối năm 2020 đạt gần 116.000 tỷ đồng, tăng 20% so với năm 2019. Tổng doanh thu của tập đoàn tăng hơn gấp đôi sau một năm, đạt hơn 77.000 tỷ đồng. Tuy nhiên việc mở rộng cũng khiến lợi nhuận của doanh nghiệp bị ảnh hưởng lớn trong ngắn hạn, cùng với đó là áp lực tài chính.

Năm 2020, lợi nhuận sau thuế của Masan tụt xuống mốc gần 1.400 tỷ đồng, so với năm 2019 đạt hơn 6.300 tỷ đồng. Nguyên nhân là do các khoản chi phí đều tăng mạnh, đặc biệt là chi phí bán hàng tăng gấp 3 lần, lên hơn 13.000 tỷ đồng. Những năm sau đó, doanh thu của Masan đều duy trì quanh ngưỡng 80.000 tỷ đồng mỗi năm, tuy nhiên các chi phí đều ở mức cao. Đặc biệt là năm 2023, chi phí tài chính lên tới hơn 8.000 tỷ đồng khiến lợi nhuận của doanh nghiệp bị bào mòn còn hơn 1.800 tỷ đồng.

Vay nợ tài chính của Masan bắt đầu tăng vọt từ năm 2019, với hơn 30.000 tỷ đồng, tăng 36% so với năm 2018. Đến cuối năm 2023, tổng nợ vay của công ty đã lên tới gần 70.000 tỷ đồng, tăng 133% sau 4 năm.

|

|

Chuỗi siêu thị đã có lãi

Sau khi hoàn thành cơ bản hệ sinh thái, Masan bước vào mục tiêu gia tăng lợi nhuận, giảm áp lực tài chính. Năm 2024, doanh nghiệp đặt mục tiêu doanh thu thuần hợp nhất nằm trong khoảng từ 84.000 - 90.000 tỷ đồng, tăng trưởng từ 7% - 15% so với năm 2023; lợi nhuận sau thuế 2.250 - 4.020 tỷ đồng. Trong kịch bản tích cực, lợi nhuận Masan dự kiến tăng gấp đôi so với mức 1.950 tỷ đồng của năm 2023.

6 tháng đầu năm 2024, Masan mang về 38.989 tỷ đồng doanh thu, tăng hơn 4% so với cùng kỳ năm 2023; lợi nhuận sau thuế đạt 1.424 tỷ đồng, tăng 64%. Như vậy so với kịch bản thấp nhất, Masan đã hoàn thành 63% mục tiêu lợi nhuận, còn so với kịch bản cao nhất thì hoàn thành 35%.

Bảng cân đối tài chính của Masan cũng đã có những điểm sáng hơn. Tại thời điểm cuối quý 2/2024, doanh nghiệp có tổng tài sản 157.466 tỷ đồng, tăng hơn 10.000 tỷ đồng so với đầu năm. Tăng mạnh nhất là tiền và tương đương tiền với 18.158 tỷ đồng, tăng hơn 8.000 tỷ đồng so với đầu năm. Ngược lại, đầu tư trái phiếu giảm mạnh từ 4.183 tỷ đồng hồi đầu năm xuống 1.510 tỷ đồng. Tiền gửi có kỳ hạn cũng giảm nhẹ xuống còn hơn 2.300 tỷ đồng.

Nợ phải trả của công ty ở mức hơn 111.000 tỷ đồng, tăng hơn 2.100 tỷ đồng so với đầu năm. Khoản tăng mạnh nhất là ký quỹ đầu tư dài hạn nhận từ bên thứ ba với 12.333 tỷ đồng, tăng hơn 4.500 tỷ đồng. Tổng vay nợ của Masan là 67.870 tỷ đồng, giảm hơn 1.700 tỷ đồng so với đầu năm. Trong đó hơn 16.000 tỷ đồng là trái phiếu dài hạn; hơn 11.500 tỷ đồng là vay trái phiếu phát hành và nợ dài hạn đến hạn trả. Nợ ròng trên EBITDA 12 tháng gần nhất của công ty giảm xuống 3,3x, so với mức 3,9x của quý 4/2023.

|

|

Masan dự kiến việc mua thêm cổ phần WCM sẽ khiến tỷ lệ nợ ròng/EBITDA tăng thêm 0,5x, từ mức 3,3x trong quý 2/2024. Công ty kỳ vọng đòn bẩy tài chính sẽ giảm xuống dưới 3,5x khi lợi nhuận được cải thiện và dòng tiền vào doanh nghiệp gia tăng, bao gồm cả việc bán H.C. Starck Holding (HCS). Đây là công ty con thuộc sở hữu của Masan High Tech Materials (mã MSR, thành viên của Masan), là nhà sản xuất bột vonfram chất lượng cao.

Cuối tháng 5/2024, Masan công bố MSR đã ký kết hợp đồng mua bán với Mitsubishi Materials Corporation Group (MMC Group), với việc MMC Group sẽ mua 100% HCS với giá 134,5 triệu USD. Masan dự kiến sẽ ghi nhận khoản lợi nhuận một lần khoảng 40 triệu USD (khoảng 1.000 tỷ đồng) từ giao dịch này và hưởng lợi từ việc tăng lợi nhuận thuần sau thuế thêm 20-30 triệu USD trong dài hạn.

Để có nguồn vốn tự thân, tại ĐHĐCĐ thường niên năm 2024 tổ chức hồi tháng 4 năm nay, cổ đông Masan đã thông qua ba phương án phát hành cổ phiếu. Trong đó, công ty đã hoàn tất đợt phát hành 7,5 triệu cổ phiếu (ESOP) vào tháng 6/2024. Tổng giá trị phát hành đạt hơn 75 tỷ đồng, qua đó tăng vốn điều lệ từ 15.054 tỷ đồng lên 15.129 tỷ đồng.

Masan còn có kế hoạch IPO CTCP Hàng tiêu dùng Masan Consumer (MCH) trong thời gian tới. Nếu thương vụ thành công sẽ mang lại nguồn vốn mới cho tập đoàn.

|

|

Tác giả: Phạm Ngọc

Thiết kế: Thu Trang

Nguồn tin: mekongasean.vn